¿En qué momento a un autónomo le compensa crear una sociedad?

Para conocer el punto exacto en el qué un autónomo debe crear una sociedad para tributar sus beneficios, hay que conocer los tramos escala y los rangos impositivos correspondientes, de esta manera podremos comparar que nos interesa más, si constituir una sociedad para ejercer nuestra actividad o desarrollarla como autónomo.

En este artículo encontrarás

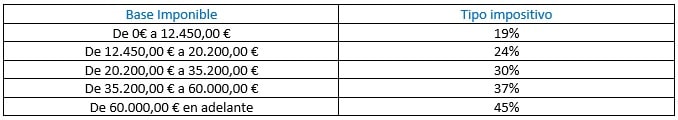

Los tramos escala y los rangos impositivos

El tramo escala nos dará a conocer el tipo impositivo que se nos tiene que aplicar en la Declaración de la Renta, para ello, habrá que tener en cuenta todos los ingresos obtenidos durante un ejercicio, menos todas las deducciones y reducciones que nos correspondan, es decir, la situación personal del contribuyente, si tiene personas menores o mayores a su cargo, la discapacidad, etc.

Una vez obtenido el tramo de escala que nos corresponda, calcularemos el tipo impositivo correspondiente a nuestros ingresos, como muestra la siguiente tabla (ejercicio 2016), es un porcentaje progresivo, es decir, a más ingresos, más alto será el tipo impositivo que tengamos que aplicar llegando hasta un máximo de 45%.

Tramos escala

Tipos impositivos aplicados en Impuesto de Sociedades

Como vemos el tipo impositivo en la Declaración de la Renta, va desde el 19% hasta el 45%, mientras que los tipos impositivos para las Sociedades Limitadas son:

- Como tipo general es el 25% (aplicable desde el año 2016)

- Tipo reducido del 15% para emprendedores

- Tipo reducido del 20% para cooperativas

Si comparamos ambos tipos impositivos, observamos que el máximo a pagar en Declaración de la Renta es el 45%, mientras que para Sociedades pyme, el máximo está en 25%, veamos como calcular ese tramo escala, y comparar el ahorro fiscal entre tributar como autónomo o como una sociedad.

Estudio de Renta y Sociedades para la misma situación

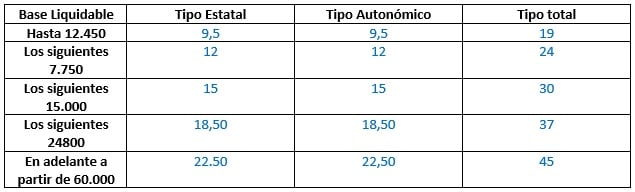

Para tener una previsión del tipo de gravamen que te tocará tributar en la Declaración de la renta tenemos que buscarlo en la Base liquidable general, adjuntamos la tabla.

Como vemos a partir de esta tabla, podemos conocer la clave para encontrar el punto de inflexión, y así cambiar de la tributación de Renta a la de Impuesto de Sociedades.

Teniendo en cuenta que la base liquidable general está formada tanto por los ingresos como reducciones y deducciones que nos correspondan, y es sobre la que se calcula la cuota tributaria, podemos estimar que a partir de una base liquidable de 35.200 nos aproximamos al tipo del Impuesto de Sociedades, por tanto, por encima de esa cantidad ya sería aconsejable constituir una sociedad, veamos lo con un ejemplo.

Ejemplo 1

Supongamos un contribuyente que tiene una base liquidable de 21.290,60 (<35.200), ¿qué porcentaje se le aplicaría en Renta?, si nos fijamos en la tabla, los primeros 12.450 tributarían al 19% daría igual a 2.365,50, a los siguientes 7.750 se le aplicaría el 24% dando 1.860, y por último el resto que sería 1.090,60 tributarían al 30% obteniendo 327,18, dando una cuota total de 3.783,28.

Supongamos que el mismo contribuyente del apartado anterior, ha dado un resultado de la cuenta de pérdidas y ganancias en una sociedad que dirige unipersonalmente, la cantidad de 21.290,60, ¿cuánto pagaría esa sociedad unipersonal en concepto de Impuesto de Sociedades?

El tipo general aplicable a periodos impositivos iniciados a partir del año 2015 y 2016 tributan al tipo general del 25% suponiendo una cuota a ingresar de 5.322,65

Por tanto queda demostrado que un importe inferior a 35.200 no sería factible constituir una sociedad para tributar el rendimiento.

Ejemplo 2

Supongamos ahora un importe de 40.000 (>35.200), siguiendo el mismo procedimiento que el anterior obtendríamos una cuota en Renta de 10.050,15 y una cuota para Impuesto de sociedades de 10.000.

Podemos decir que incluso, cuando nos aproximemos a una base liquidable de 40.000, debemos constituir una sociedad ya que el ahorro fiscal se traducirá tanto en el ingreso a cuenta, como en la reducción de beneficio que podemos obtener al tributar con la sociedad mercantil, sobre todo por la aceptación de gastos deducibles que el autónomo no contempla.

Conclusión

Podemos decir, que un autónomo cuando se emprende en un negocio nuevo, lo más recomendado es que lo haga como autónomo, ya que el coste es mucho más barato y el procedimiento bastante más sencillo, y una vez que comience la actividad deberá ir valorando el beneficio o rendimiento que obtiene y así poder plantearse a largo plazo (más de un año) la constitución de la mercantil.

Crea presupuestos, facturas y tickets fácil y sin errores.

Consigue el programa de facturación Billin gratis con el Kit Digital.

Nosotros te ayudamos a solicitar la ayuda sin coste.

Al registrarme acepto los términos y condiciones y la Política de Privacidad.

**Billin está 100% subvencionado para autónomos y micropymes de 0 a 2 empleados.

Solicitando el Kit Digital para factura electrónica, gestionamos también el puesto de trabajo seguro (ordenador nuevo).

Recuerda que tienes solo hasta octubre de 2025 para solicitar tu ayuda, y que su concesión, está limitada por orden de llegada.

Plan de Recuperación, Transformación y Resiliencia, España Digital 2025, y Plan de Digitalización de Pymes 2021-2025 de los fondos Next Generation de la UE.

Otros artículos de interés sobre negocios