Los impuestos que deberán pagar los autónomos a partir de septiembre

En septiembre se vuelve al cole y a las rutinas, y comienza el año laboral para los negocios: nuevos proyectos, estrategias, campañas comerciales, etc.

A nivel impositivo, septiembre también es mes intenso para los trabajadores por cuenta propia, ya que se deben preparar para la presentación de los impuestos del tercer trimestre de autónomos con el arranque de octubre.

Veamos cómo superar la cuesta de septiembre para autónomos.

En este artículo encontrarás

Qué modelos deben presentar los autónomos en septiembre

Cuando nos referimos a la cuesta de septiembre para autónomos hablamos con la vista puesta en las obligaciones de estos con Hacienda al finalizar septiembre.

Entre las obligaciones más temerosas está la declaración de IVA de los autónomos, a través del modelo 303, pero existen otros modelos tributarios para cuya presentación tienen que ir preparándose los autónomos en octubre:

- Modelos 592.

- Modelo 349.

- Modelo 111.

- Modelo 115.

Los períodos que devengados serán mensuales o trimestrales según las características del sujeto pasivo.

Modelo 592

Es el Impuesto especial sobre los envases de plástico no reutilizables que entró en vigor con fecha del 1 de enero de 2023 por la aplicación la Ley de Residuos y Suelos Contaminados para una Economía Circular 7/2022.

Es un impuesto indirecto cuyo hecho imponible es:

- La fabricación de envases.

- La importación de envases.

- La adquisición intracomunitaria de envases.

- La introducción irregular de envases, que es cuando no se puede saber si su origen procede de alguno de los hechos anteriores, incluida la adquisición nacional.

En la Orden HFP/1314/2022 también se indica que:

– Hay que estar inscrito en el Registro Territorial del Impuesto especial sobre los envases de plástico no reutilizables

– Los fabricantes de envases tienen que llevar una contabilidad de los productos objeto del impuesto (anexo V)

– Los adquirientes intracomunitarios se tienen que inscribir en el registro territorial y llevar un libro registro de existencias anexo V)

El periodo de liquidación del modelo 592 coincide la liquidación del IVA (trimestral o mensual):

- Del 1 al 15 si el pago está domiciliado.

- Del 1 al 20 si no está domiciliado.

La presentación se realiza obligatoriamente vía telemática en la sede electrónica de la Agencia Tributaria.

Modelo 349

El modelo 349 (art. 79 del IVA) es la “Declaración recapitulativa de operaciones intracomunitarias” recoge las compras o ventas de productos o servicios que se realizan entre estados miembros de la Unión Europea y se debe tener en NIF Comunitario y estar dado de alta en el Registro de Operaciones Intracomunitarias (ROI).

El devengo del modelo 349 dependerá del importe total de operaciones si:

- Es mayor a 50.000 € => mensual o trimestral.

- El año anterior es menor a 35.000 € y el de bienes exentos menor de 15.000 € => anual.

El período de liquidación del modelo 349 es del 1 y el 20 del mes siguiente al período declarado y se puede presentar de forma telemática con DNI o certificado electrónico:

- A través de la Oficina Virtual de Hacienda o,

- Mediante un software de contabilidad que te permita el cálculo, la descarga y la importación del fichero desde tu ordenador al sistema de Hacienda.

Modelo 111

Este modelo es para declarar y liquidar las retenciones de IRPF practicadas a trabajadores, profesionales o empresarios en la realización de la actividad.

Es obligatorio presentar el modelo 111 si se han practicado retenciones sobre:

- Rendimientos de trabajo de empleados, aunque los trabajadores tengan IRPF O.

- Rendimientos actividades económicas.

- Rendimientos por propiedad intelectual, industrial, derechos de imagen, etc.

- Premios de juegos, rifas o concursos.

- Ganancias patrimoniales por aprovechamiento forestal en montes públicos.

En el caso de recibir facturas de profesionales sin retención de IRPF, no hay que presentarlo.

La presentación se debe hacer de manera electrónica, a través de internet, con firma electrónica avanzada o un sistema de identificación y autenticación mediante certificado electrónico.

El modelo 111 se devenga trimestralmente, aunque si el presupuesto anual es mayor a 6 millones de euros se podrá hacer mensual.

El plazo de presentación del modelo 111 es del 1 al 20 del mes siguiente al período de devengo.

Modelo 115

Cuando se alquila un local comercial u oficinas en un inmueble urbano para realizar una actividad económica, el arrendatario está obligado a presentar este modelo por las retenciones aplicadas en la factura se practican sobre el pago del alquiler. Las plazas de garaje alquiladas también deberán incluirse.

Este modelo se debe prestar siempre que alquilas, aunque el arrendador sea un particular y no indique el IRPF en la factura, salvo que:

- El arrendador entrega un certificado de exención por parte de la Agencia Tributaria al estar incluido en el epígrafe de actividad 861 del IAE.

- Si el alquiler es de parcela rústica.

- Si el alquiler no supera los 900 euros anuales con el mismo arrendador.

- Si se trata de arrendamientos financieros.

El modelo 115 se liquida trimestralmente del 1 al 20 del mes siguiente y se puede prestar de 2 formas:

- Presentación electrónica por Internet (con certificado y firma no avanzada).

- En papel impreso generado exclusivamente por el servicio de impresión desarrollado por la AEAT en Sede Electrónica.

Próximas fechas que los autónomos deben tener en cuenta

Septiembre llama a la puerta de los autónomos para que a la vuelta del verano, y con el arranque del otoño, aborden las siguientes fechas importantes para el cumplimiento de sus obligaciones fiscales, las más destacadas, las que tiene que ver con el IRPF, pago trimestral, y el IVA de los autónomos:

Principios y mediados de octubre

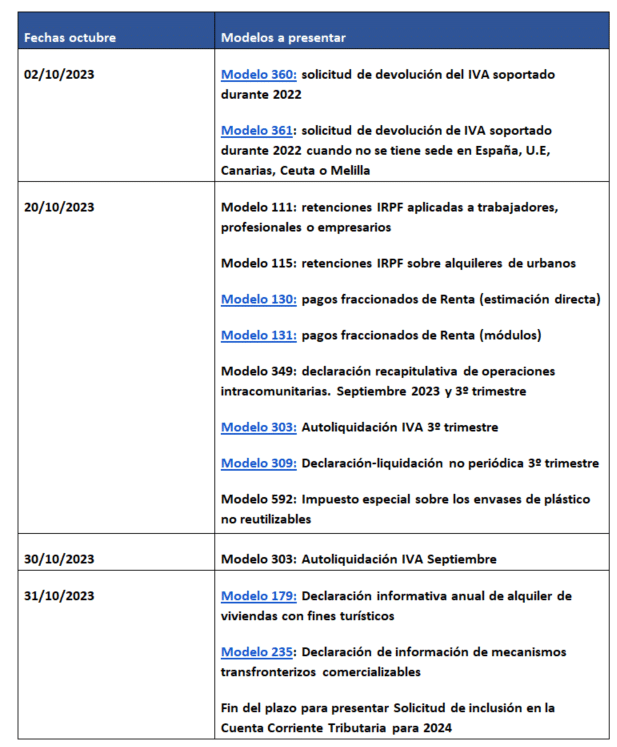

A continuación, te indicamos en la siguiente tabla las fechas que debes tener en cuenta en el mes de octubre lo que los autónomos deben hacer:

Crea presupuestos, facturas y tickets fácil y sin errores.

Consigue el programa de facturación Billin gratis con el Kit Digital.

Nosotros te ayudamos a solicitar la ayuda sin coste.

Al registrarme acepto los términos y condiciones y la Política de Privacidad.

**Billin está 100% subvencionado para autónomos y micropymes de 0 a 2 empleados.

Solicitando el Kit Digital para factura electrónica, gestionamos también el puesto de trabajo seguro (ordenador nuevo).

Recuerda que tienes solo hasta octubre de 2025 para solicitar tu ayuda, y que su concesión, está limitada por orden de llegada.

Plan de Recuperación, Transformación y Resiliencia, España Digital 2025, y Plan de Digitalización de Pymes 2021-2025 de los fondos Next Generation de la UE.

Otros artículos de interés sobre fiscalidad

(3 votos, promedio: 3,67 de 5)

(3 votos, promedio: 3,67 de 5)